长城基金视角下的债市展望小幅震荡中的机遇与挑战

星矣

阅读:781

2024-06-05 10:23:46

评论:0

在当前的金融市场中,债券市场作为重要的投资领域,其波动性对投资者的资产配置和风险管理具有深远影响。长城基金,作为国内知名的资产管理机构,对债市的未来走势进行了深入分析。本文将围绕长城基金的观点,探讨债市可能维持的小幅震荡格局,并分析其中的机遇与挑战。

一、债市小幅震荡的背景分析

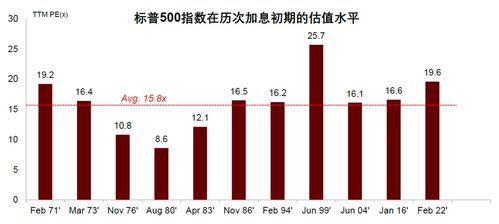

近期,全球经济增长放缓、贸易摩擦不确定性增加以及主要经济体货币政策调整等因素,共同作用于债券市场,导致市场波动性增加。长城基金分析指出,这些宏观经济因素将继续影响债市,但预计波动幅度将维持在相对较小的范围内。

二、长城基金对债市小幅震荡的解读

长城基金认为,债市的小幅震荡主要受以下几个方面的影响:

1.

货币政策调整

:随着全球主要央行逐步调整货币政策,市场流动性将出现变化,这对债市利率水平和债券价格产生直接影响。2.

经济数据波动

:经济数据的波动会影响市场对未来经济走势的预期,进而影响债市的供需关系。3.

市场情绪变化

:投资者情绪的波动也会导致债市价格的小幅震荡,尤其是在信息不对称或重大事件发生时。三、小幅震荡中的投资机遇

尽管债市面临小幅震荡,但长城基金认为,这同时也孕育着投资机遇:

1.

利率产品配置

:在利率波动中,通过精准的利率预测和产品配置,可以捕捉到债券价格变动带来的收益。2.

信用风险管理

:在信用利差波动中,通过有效的信用风险管理,可以降低投资组合的信用风险暴露,同时寻找信用利差收窄的投资机会。3.

流动性管理

:在市场流动性变化中,灵活的流动性管理策略可以帮助投资者在保证流动性的优化资产配置。四、应对小幅震荡的策略建议

针对债市的小幅震荡,长城基金提出以下策略建议:

1.

多元化投资

:通过配置不同类型、不同期限、不同信用等级的债券,实现投资组合的多元化,以分散风险。2.

主动管理

:在市场波动中,主动管理投资组合,及时调整持仓结构,以应对市场变化。3.

风险控制

:加强风险控制,设定合理的止损点,避免因市场波动造成重大损失。五、结论

总体来看,长城基金认为债市在未来一段时间内将维持小幅震荡的态势。投资者应关注宏观经济变化、货币政策动向以及市场情绪波动,通过多元化投资、主动管理和严格的风险控制,把握债市小幅震荡中的投资机遇,同时有效规避潜在风险。长城基金将继续提供专业的市场分析和投资建议,帮助投资者在复杂多变的债市环境中稳健前行。

声明

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052