案件量增加%,理赔员却减少%?保险企业如何通过数智化实现高效运营

作者|罗燕珊

AI浪潮下,保险行业正以前所未有的速度向智能化迈进。尤其是在理赔和核保等关键环节,AI技术的应用不仅优化了流程效率,还显著提升了客户体验。传统理赔模式下的繁琐流程和高成本,随着科技的介入得到了有效缓解。

近日,InfoQ在“2024外滩大会-颠覆还是协同,畅谈保险业AI科技浪潮”论坛上了解到,从平安产险的车险理赔数字员工,到中国人保健康的智能核保系统,越来越多的保险公司通过AI和大模型技术,实现业务的端到端数字化。

数字化理赔的探索与实践

“在财产险行业所有产品中,车险的理赔是用户体验感最强、受众最广的产品。”中国平安财产保险股份有限公司首席技术官陈当阳

介绍道,平安产险70%的保费来自车险,80%的赔款支出也流向车险,因此车险理赔成为保险公司在客户体验、成本控制和效率提升

等方面最具挑战的业务场景。

然而,随着监管要求的提高以及保险行业业务量的激增,理赔过程面临的挑战越来越大。陈当阳进一步指出,用户群体的变化,尤其是以90后为代表的“数字原住民”,推动了保险行业对理赔体验的革新。这一代客户对便捷、快速的服务有着更高的期望。理赔成本不断增加,如医疗费用、伤残赔付等每年都有上涨趋势,车辆维修成本也在持续攀升。在这种情况下,如何提高效率成为了当务之急。

平安产险的应对之策是通过数字化手段大幅提升理赔效率。陈当阳提到,平安产险通过打造“数字员工”和“理赔卷宗”项目,推动了车险理赔流程的全面自动化

。过去三年,在案件量增长400%的情况下,理赔人员减少了30%

。未来,平安产险计划在不增加人员的前提下,在保持人员不增加的情况下,通过科技赋能继续提升理赔效率,预计年均复合增长率在40%-50%之间。

不仅是车险理赔,中国人民健康保险股份有限公司(以下简称“中国人保健康”)也在健康险理赔中取得了数字化突破。据中国人民健康保险股份有限公司副总裁王彤

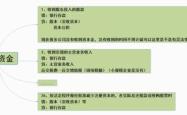

介绍,互联网健康险的运营链条长且复杂,涵盖了承保、理赔、客户服务和风控等多个环节。为应对这些复杂的流程,中国人保健康在核保方面采用了多重核保模型的融合策略。通过静态核保来解决大部分常规问题,基于规则认定和数据积累,确保核保的专业性与准确性。然而,王彤强调,健康告知中常常出现保险需求与供给的不匹配,这使得部分客户因无法准确告知健康状况而被拒保。

为解决这一痛点,他们推出了智能核保系统,这也是与蚂蚁保的共创成果

。智能核保基于多种算法的融合,确保了核保结果的稳定性与可靠性。系统通过多维度的数据融合,从客户健康风险、保险产品免赔额等多个角度做出综合评估,帮助原本被拒保的客户重新获得投保资格。考虑到医疗险的复杂性,他们还保留了人工核保通道

,针对特殊的医疗行为和用药需求,核保员可以根据更详细的资料做出灵活的承保决策。这一创新既保障了系统的效率,又确保了复杂案件的处理质量。

在理赔环节,王彤进一步强调,理赔是保险行业的核心价值体现

。随着互联网健康险客户数量突破7000万,理赔量也大幅增加,为此,他们通过数字化、智能化的手段,重构了理赔流程。据介绍,中国人保健康和与蚂蚁保合作推出了“安心赔”服务,在售前就让客户对不同保险产品的理赔效率有明确预期。借助这套数字化服务,他们医疗险的两日结案率(住院)超过了95%,并且90%的理赔无需补交材料。

AI深入保险应用

保险行业的数字化转型不仅是信息化的提升,更是智能化的深入。无论是平安产险的“数字员工”还是中国人保健康的智能核保系统,AI不仅是辅助工具,更是推动各流程变革的核心力量。

陈当阳提到,平安产险在车险理赔中,45%的工作时间都花费在客户沟通上,而这些沟通很多是重复性、机械性的任务。为了解决这一问题,平安产险引入了AI机器人“数字员工”,承担了大量的客户沟通和问题解答。通过这种方式,理赔员得以从繁琐的日常事务中解脱出来,专注于复杂案件的处理。

据陈当阳介绍,“数字员工”的底层技术核心分为两部分,其中一部分是大模型。平安产险在大模型的应用上起步较早,自2022年11月ChatGPT推出后,平安产险于2023年上半年便上线了首个大模型应用。大模型在理赔数字员工的落地中发挥了关键作用,解决了理赔单证的智能识别、复杂场景下的图像处理以及客户复杂意图的识别等难题。

平安产险还基于3D增强现实和自研的智能相机技术,利用3D结构光对车损和物损进行仿真建模,并将其纳入深度学习空间进行精准评估。从实际效果来看,这一技术已在试点中展现了显著成效。数据显示,66%的案件实现了零录入,60%的沟通实现了端到端的自动化处理。

王彤也提到,在中国人保健康的数字化体系里,除了通过AI构建风控能力体系,知识图谱也发挥了至关重要的作用

。知识图谱背后依托的是一系列知识库,如疾病库、医疗行为、用药、器械等。将这些数据库与疾病演变、循证医学等相结合,借助大模型的计算,最终形成智能化的知识图谱。这一体系不仅支撑了运营各环节的有效管理,还能够实现精准风控,既为被保险人提供高性价比的普惠产品,也确保了公司的可持续健康发展。

王彤相信,随着AI技术的不断进步,智能化和系统化的AI应用将是未来的发展趋势,尤其是在核保和理赔等场景中,AI将起到越来越重要的作用。

“AI 人工”服务新范式?

蚂蚁保发布新平台

谈及大模型在保险领域的应用,蚂蚁集团保险事业群首席技术官孙振兴表示,传统的保险服务因为其高度的专业性和复杂性,往往很难普惠大众。但大模型的引入,具备了压缩海量知识、推理和表达的能力,突破了认知和决策的难题,案件量增加%,理赔员却减少%?保险企业如何通过数智化实现高效运营使高质量的保险服务能够更广泛地普及。

据孙振兴介绍,蚂蚁集团的思路是通过多智能体协同框架,将500多个小模型与大模型结合,小模型可以在理赔、配置等复杂场景中,灵活调用传统的OCI、HRAM等专业模型,有效解决专业领域的处理难题。因此,蚂蚁认为,未来十年,保险科技的核心范式将是严谨的大模型与专业的金融小模型的高效协作,形成多智能体的协同体系

。

会上,蚂蚁保发布了智能保险服务开放平台“蚂蚁保蚁桥

”(以下简称“蚁桥”)。该平台融合大模型和AI技术,通过“蚁桥”平台,保险公司可以提供全天候的“AI 人工”服务。

据了解,“蚁桥”已经对外开放,首批试点包括中国人民保险、中国太平保险、中国平安保险和众安保险等四家公司。试点期间,引入了200位保险公司产品专家参与,数据显示,合作保司的产品专家单人服务半径可扩展至100人/日,高于行业均值3-5倍。

蚂蚁保总经理陈冠华指出,借助这个平台,用户可以更清晰地理解保险条款,知道自己该买什么样的保险。平台试点期间,日均有超过十万人次通过“蚁桥”获取服务,保险公司的服务能力也因此得到了提升。

陈冠华指出,随着大众保险意识的提高,越来越多的人主动去买保险,而不再是被动地推销。但保险条款复杂,很多人并不清楚如何选择。而数字化工具、智能管家等新型技术和服务,能够很好地解决这些疑问、承接需求。

福利通道

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052