专访新希望金融科技:成功的明线是前瞻时代,暗线是整车交付

蓝鲸新闻8月28日讯(记者黄玉洁张书维)

在资产质量下滑趋势较明显的大背景下,银行全案数智化(信贷、车贷、房抵、小微)的价值和趋势,被一部分行业者看空。

另一方面,如今随着监管政策的导向以及商业银行(尤其中小行)受制于自身资金成本较高、业务渠道受限、人才储备不足、科技实施成本高、风险管理难度大等问题。即便银行采取保守策略,其现有客户的资质仍可能因收入下降而受到影响。更为严峻的是,面对这部分客户,银行还需降低服务价格,这无疑构成了“双重压力”,使得银行的经营环境日益艰难。

服务商业银行的金融科技赛道逐渐显现。

成都新希望金融科技有限公司(下称“新希望金科”或“新希望金融科技”),一家为全国银行零售数字化转型提供“整车交付”服务的公司。同时也是新希望集团数字科技板块布局之一,成立时间比同属于新希望集团的新网银行晚一年左右。

因入局时间早、商业模式完善、产品和客群定位清晰等等原因,在细分赛道上,新希望金科已是独角兽。蓝鲸新闻前后耗时3个月,通过数次与该公司的深入对话,并包括向其银行、消金客户以及第三方互金人士在内的十数名从业者求证后发现,新希望金科有着对金融机构深刻的理解。

什么样的深刻理解?

改“容器思维”为“中央处理器思维”,兼顾客户提出的有效需求,及产品的高效开发上线。

新希望金科某银行客户告诉蓝鲸新闻:“金科是很有自己理解的服务商,也会有人称之为‘强势’。这是一个仁者见仁智者见智的事,一定会有一些银行在最开始难以理解。因为金科属于能服务的就承诺服务,不能保证服务效果的领域不会轻易松口,这部分他们拒绝服务的领域,通常是我们普遍定义的互金导流领域,金科如果自己判断不利于银行的持续性发展,就会很审慎。不是那种你软磨硬泡、恩威并施下就会去妥协的服务商。”该银行向蓝鲸新闻表示,这一点和一些其他服务商不太一样。

是因为在细分赛道独占鳌头所以有所腔调,还是做宁愿流失部分客户也要做不偏离正确的事情。新希望金融科技CEO徐志华、副总裁王鑫、副总裁周智杰,分别接受了蓝鲸新闻的独家专访。

徐志华首先告诉蓝鲸新闻,新希望金融科技在服务银行时对需求的接纳、梳理与开发执行方面有科学的梳理和管理机制,不是简单地被动响应银行的所有需求,而是基于对银行需求的主动分析和行业应用的深刻理解,以系统闭环的方式优化需求,确保落地的技术解决方案与银行实际业务需求高度契合,从而提升服务质量和研发效率。“系统闭环尤其重要。”徐志华强调。

“商业银行需要摆脱对流量的依赖,如果连获客都不能自主控制,谈何自主掌控。”徐志华指出,公司提出通过服务银行构建自营流量池,强化银行自主获客能力,降低对外部流量的依赖。通过提供数字化展业工具与营销策略,助银行构建自有流量池,实现客户来源的多元化与自主可控。

具体体现在什么地方?

蓝鲸新闻多方了解到,所谓降低对外部流量的依赖,体现在新希望金科商业模式背后的秩序性。某金融科技公司高管告诉蓝鲸新闻,即使新希望金科的员工都放大假,其合作的商业银行仍旧能每天自主获客。“换句话说,金科相当于为商业银行建立了一支无形的流量团队,且这个团队不是零散的,有相对统一和标准的展业方式,这个规模效应很强。”

蓝鲸新闻亦独家了解到,此番商业模式在2022年至2023年,吸引来数家金融科技企业的探索和模仿。“但现在金科这个模式相对成熟,已经不是其他公司轻易就能复制的。”某头部互金平台高管告诉蓝鲸新闻。

新希望金科自2023年下半年起,整体业绩迎来了一波持续的增长。进一步了解内部情况后,蓝鲸新闻得知,徐志华的加盟为新希望金科注入了新的活力。他进入公司后,迅速调整了公司治理与管理策略,比如内部推行“活水”制度,主动缩减公司内部的信息差,使得公司前中后台的每位工作人员在必要时都能转变为懂业务的“客户经理”。

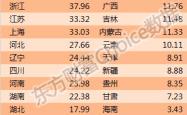

据了解,从2023年下半年开始,新希望金科合作的商业银行整体规模稳步增长,目前合作银行的贷款余额已破千亿,已合作的商业银行数量超500家,覆盖全国所有省份。

徐志华指出,随着技术发展,成熟的技术将变得越来越唾手可得,公司应关注如何使其在行业中产生真正的价值。“说得更多的就是坚持技术创新,将更多技术专利转化为普惠红利,助力银行实现在存、贷、汇领域的全面数字化转型。但本质就是去坚持做点难而正确的事情,好的结果是慢慢释放的。”

什么又是难而正确的事情?

如今,下沉市场之于银行的价值,已从“业务补充”升级为“增长引擎”。但受宏观环境的影响,零售金融的用户端风险也在逐渐抬头。蓝鲸新闻了解到,部分商业银行做互联网展业时,希望在零员工的基础上还做到秒批秒贷。一旦风控出现纰漏,将面临大规模黑灰产或撸口子贷款用户的攻击,导致重大业务损失。过去的判断单纯靠行内过往历史数据及人行征信数据,很难对用户风险有一个全面刻画,因此,市场普遍开始跟三方数据结合,跟其他科技厂商、互联网平台厂商形成联防联控,构建属于自身的立体风控体系。

新希望金科专门负责风控的副总裁周智杰介绍,下沉客户较难处理,比如白户。白户的征信报告里没有任何记录,无法得知他历史信誉如何。另外,一些农户的收入来源很难判断,也容易出风险。蓝鲸新闻了解到,新希望金科在风控方面采取的策略是白盒部署,即通过交付的中央决策引擎系统,银行可以实现对所有策略的决策部署或调整。“监管要求银行对风险自主可控,而对于一些银行来说,其难点就在于如何实现自主可控风险,所以必须采用白盒部署。”周智杰表示。

“2023年伊始,一方面有监管政策明确鼓励行方去做自营,另一方面受经济周期的影响,风险呈上升趋势,进而推使银行抬高定价、不断寻找更优质的资产,所以自营获客就更加重要。从上一个流量依赖阶段过渡到自营为主,有难度。所以要看行方领导的魄力。”

蓝鲸新闻了解到,第一个难点,需要商业银行从上到下地推动全员营销,不仅是客户经理,而是所有的前中后台人员,都鼓励去开展营销获客。第二点,商业银行所有的流量(包括线上流量),都通过自主入口来获取。第三点,自营业务更加体现了银行管控风险的重要性,商业银行要具备做好风险决策和风险管理的能力。

由此来看,不光考验行方领导的魄力,也考验行方整体的执行力。

若要真正实现市场化,银行需要依靠自身的力量进行深入研究与有效运营,未能有效获取流量的银行也将承受新的压力。这一系列的变迁,正是市场整体现象与发展趋势的正常展现。

蓝鲸财经调查了解到,新希望金科会主动建议银行适当拓宽客户群体设置,例如,对于最高定价达到8%或9%的银行,新希望金科会去探讨是否有可能将定价上限微幅提升。这样,银行可以通过较低的利率区间来扩大业务规模,同时利用稍高定价的区间来提升收益,从而在整体风险可控的前提下,通过合理的配比来一定程度上解决银行的收益问题。

在客户定价方面,新希望金科一般会向银行提出三条核心建议。首先是利率下限,即为了辅助营销而设定的最低利率水平。其次是利率上限,这是银行在定价时必须严格遵守的监管红线。而最为关键的是平均利率线,它直接决定了银行的收益水平。比如,许多银行通过发放折扣券、优惠券等方式来降低利率,但新希望金科会建议银行可将一部分折扣费用转化为营销成本,用于激励客户经理或直接吸引客户。

这种做法的好处在于能够稳住定价,保障银行的可持续经营。因为一旦定价下调,再想上调将非常困难。

副总裁王鑫向蓝鲸新闻表示,“我们不建议银行一味在价格上削减成本,而是应通过其他方式来实现降本增效。长远来看,这将使银行在整体定价上相比其他竞争对手更具优势。”

考虑到银行未来的市场化发展趋势,其经营模式必将走向精细化。随着信息透明度的不断提高和低利率贷款产品的迅速传播,银行的经营利润将难以维持高利水平,而必然走向微薄利润甚至依赖增值服务来创造收益。因此,银行从一开始就应将自身定位为提供精细化运营和增值服务的机构。

即使只能稳住5%-10%的客户,这样的定位也可能使银行在竞争中脱颖而出,领先于其他同行。

王鑫指出,真正的竞争力在于对未来的预见性和趋势判断能力,也是通过实战经验积累起来的宝贵财富。风控管理能力的积累是一个长期实战经验总结的过程,专访新希望金融科技:成功的明线是前瞻时代,暗线是整车交付而新希望金科在服务银行自营领域已经积累了多年经验。

对于服务商来说,通过不断创新技术、优化服务模式、深化对银行需求的理解,金融科技公司才能真正助力商业银行实现数字化转型,共同应对资产质量下滑、监管政策调整等带来的挑战。

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052